Mengapa booming? Hal ini merupakan bagian dari peralihan dari bahan bakar fosil ke energi ramah lingkungan. Indonesia adalah penambang nikel nomor satu di dunia, logam utama yang digunakan dalam produksi baterai yang digunakan untuk menggerakkan kendaraan listrik, forklift, dan mesin pemotong rumput. Negara ini memiliki cadangan kobalt, tembaga, emas, dan timah yang signifikan.

Akibatnya, Jakarta, ibu kota Indonesia dan kota terbesar, banyak menarik minat investor asing yang jarang berkunjung ke sana pada tahun lalu. “Dulu sulit untuk mendapatkan seseorang dari London, Hong Kong atau Singapura untuk datang ke sini,” kata Irwandi, chief investment officer di Schroders Indonesia di Jakarta (banyak orang Indonesia yang dikenal dengan nama yang sama). “Sekarang beberapa dari mereka mengunjungi tiga negara tersebut. atau empat kali setahun, mencari ide bagus.”

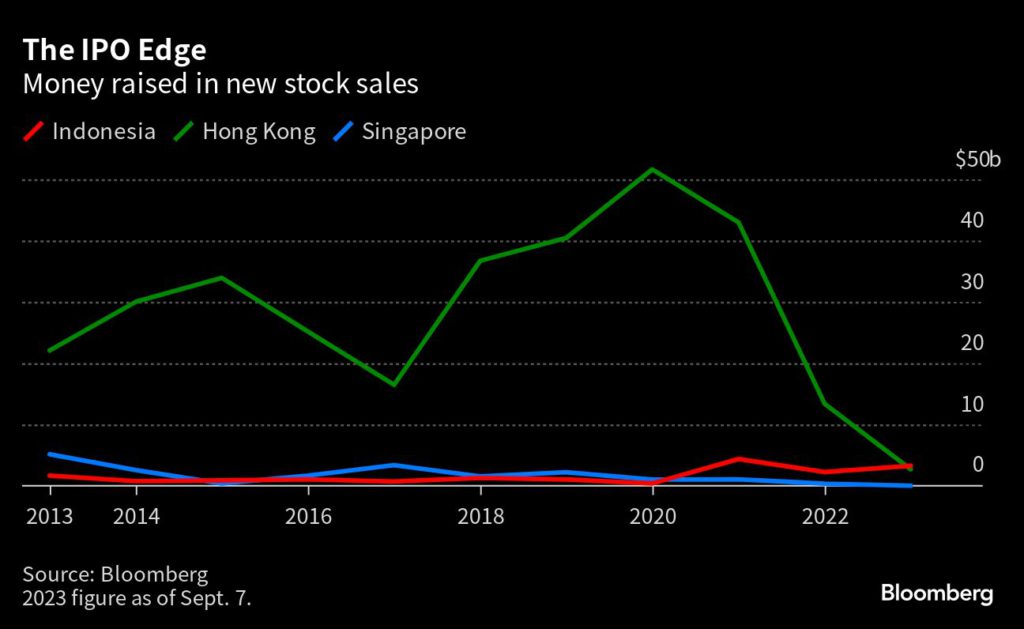

Kebangkitan Indonesia menimbulkan tantangan tersendiri bagi negara tetangganya, Singapura, karena semakin banyak perusahaan di kawasan ini yang berupaya mengumpulkan uang di pasar domestik mereka. Perubahan tersebut mempunyai dampak yang tidak proporsional terhadap Singapura, yang merupakan kota besar namun merupakan negara kecil. Dana yang diperoleh dari IPO hampir hilang sepanjang tahun ini, turun 95% dari periode yang sama pada tahun 2022 menjadi hanya $18,6 juta. Ketika likuiditas di pasar saham Singapura mengering, bahkan perusahaan domestik pun mencari tempat lain. Ini termasuk beberapa unicorn atau startup yang bernilai $1 miliar atau lebih, seperti Singapore Sea Ltd, pasar online yang terdaftar di New York.

Singapura sedang berjuang untuk mendapatkan kembali pangsa pasarnya. Tahun lalu, bursa saham, yang menolak berkomentar, mendekati perusahaan-perusahaan Tiongkok yang mencari alternatif selain listing di AS atau Hong Kong dan mereka yang ingin meningkatkan profil mereka di Asia Tenggara. Para pejabat telah menyiapkan dana sebesar S$1,5 miliar ($1,1 miliar) yang didukung oleh perusahaan investasi negara Singapura Temasek Holdings Pte untuk berinvestasi di perusahaan-perusahaan dengan pertumbuhan tinggi dan IPO.

Untuk saat ini, Indonesia mempunyai beberapa keunggulan yang dahsyat. Negara ini memiliki populasi sekitar 280 juta jiwa, terbesar keempat di dunia, dan menyediakan basis investor ritel dan institusi. PDB negara ini sebesar $1,3 triliun dan merupakan yang terbesar di Asia Tenggara.

Di negara yang kaya akan sumber daya alam, sebagian besar IPO tahun ini berasal dari raksasa logam yang berwawasan ekspansi, PT. Trimega Bangun Persada, juga dikenal sebagai Harita Nickel, adalah perusahaan Indonesia pertama yang mengolah bijih nikel kadar rendah menjadi baterai. Logam kelas. Pemerintah berinvestasi lebih banyak untuk menjadi produsen dibandingkan pemasok bahan mentah.

Perekonomian Indonesia yang kuat juga membantu. PDB negara ini diperkirakan akan meningkat sebesar 5% pada tahun 2023, melampaui pertumbuhan 4,7% di Asia, termasuk Jepang. Rupiah telah menjadi mata uang dengan kinerja terbaik di kawasan ini tahun ini setelah bank sentral menaikkan biaya pinjaman ke level tertinggi dalam empat tahun terakhir.

“Hal ini memberikan kepercayaan kepada pelaku pasar modal domestik dan internasional untuk menjadi bagian dari perjalanan pertumbuhan. Indonesia akan mendapatkan manfaat dari mencari alternatif investasi di luar Tiongkok, yang sedang berjuang untuk menghidupkan kembali perekonomiannya,” kata Sunil Khaitan, kepala pasar modal ekuitas untuk Asia Tenggara. di Bank of America Corporation di Singapura.

Namun pasar IPO Indonesia menghadapi tantangan. Kontrak cenderung relatif kecil. Hampir 92% dari 66 listing tahun ini telah mengumpulkan kurang dari $100 juta, yang kemungkinan besar tidak akan terdeteksi oleh investor institusi besar.

Perdagangan juga terbatas. Regulator mengharuskan hanya 7,5% dari listing yang tersedia untuk umum untuk diperdagangkan. “Free float” yang kecil ini dapat membuat saham berfluktuasi dan tidak menarik bagi investor. Berbeda dengan Singapura yang mewajibkan 10%; India, 25% dalam waktu tiga tahun setelah pencatatan; Hong Kong, 25% untuk perusahaan kecil dan 15% untuk perusahaan dengan nilai pasar di bawah HK$10 miliar ($1,3 miliar). “Indonesia jauh lebih tidak likuid dibandingkan beberapa pasar lainnya,” kata Gaitan dari Bank of America.

Beberapa bankir mencatat bahwa aktivitas penggalangan dana bisa melambat seiring persiapan Indonesia untuk mengadakan pemilihan umum pada bulan Februari. Meskipun pemain lokal dan asing mengharapkan kebijakan yang ramah pasar, beberapa perusahaan telah menunda rencana IPO mereka. Termasuk PT Pertamina Hulu Energy, salah satu unit perusahaan energi milik negara Pertamina, yang diperkirakan akan menjadi salah satu IPO terbesar di Indonesia tahun ini. Pendaftaran 10% diharapkan dapat mengumpulkan setidaknya $2,5 miliar.

Hal serupa juga terjadi pada perusahaan agribisnis Palmco yang menunda hingga kuartal kedua tahun depan untuk memberikan induk perusahaannya lebih banyak waktu untuk mengintegrasikan empat anak perusahaannya. Perusahaan awalnya berencana untuk mengumpulkan $666 juta pada akhir tahun. “Kita harus menunggu setidaknya sampai kuartal pertama tahun 2024, lalu kuartal kedua,” kata Antonius Sehonamin, Managing Director dan Chairman Bank Korporasi Terintegrasi Citi Indonesia.

Secara keseluruhan, terdapat tanda-tanda bahwa penjualan saham Indonesia semakin meningkat di luar negeri. Hal ini menarik minat dari perusahaan energi terbarukan terbesar di UEA, Mustar, dana kekayaan negara regional, dan investor internasional.

“Saya tidak bisa memikirkan waktu yang lebih baik untuk menjadi bankir investasi di Indonesia,” kata Ranju Baramby, kepala perbankan global untuk Indonesia di UBS Group, salah satu manajer utama dari empat kesepakatan tersebut. Tahun. “Jalannya sangat jelas. Menanjak.”

(Philip Pacheco dan Fathia Tahrul)

“Pakar TV. Penulis. Gamer ekstrem. Spesialis web yang sangat menawan. Pelajar. Penggemar kopi jahat.”

More Stories

Vision-Box meluncurkan teknologi biometrik di Indonesia

Indonesia berencana mengurangi pajak ekspor minyak sawit

Raksasa teknologi Tiongkok membeli platform digital Indonesia • Daftar